В своей статье мы познакомим вас с самыми важными моментами этого документа.

Обзор отчета Coinbase

Документ раскрывает для широкой публики базовые стратегические подходы, которыми пользуются хедж-фонды, активничающие в криптоиндустрии. Каждый инвестор может почерпнуть из него массу ценных сведений. Полученную информацию можно успешно применять для таких целей, как:

- Улучшение методов управления рисками.

- Получение сверхприбылей.

- Углубление криптовалютных знаний.

Какая стратегия лучше – пассивная или активная?

Неважно, насколько опытным инвестором в сфере цифровых активов вы являетесь. Оценивать свою результативность всегда следует только через призму Биткойна. Если на протяжении года вы оказываетесь не в состоянии превзойти BTC, значит, имеет смысл приступить к рассмотрению пассивной стратегии.

Когда на рынке господствуют медвежьи тенденции, наилучший вариант капиталовложений в Биткойн для большинства инвесторов – это лестничная закупка или Dollar Cost Average. DCA – простой, но безопасный и эффективный подход.

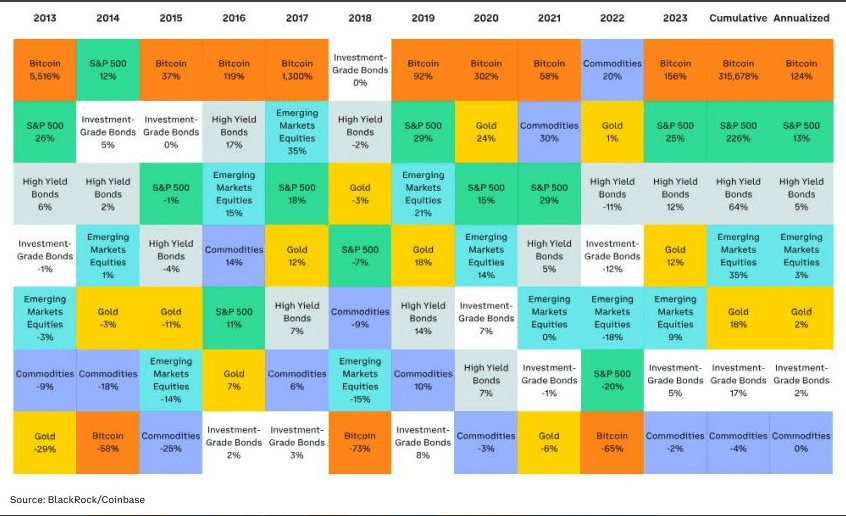

Bitcoin как эталон

Если необходим безошибочный маркер, чтобы определить бета-фактор криптовалютного рынка, Биткойн является эталоном №1. Доходность этой цифровой монеты ежегодно, начиная с 2013-го года, составляет 124 процента. В течение 8-ми из 11-ти последних лет BTC удерживает за собой пальму первенства среди самых эффективных активов планеты.

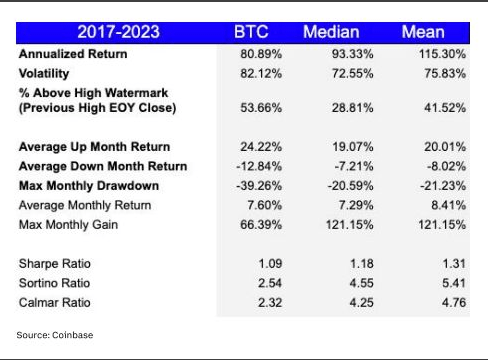

Хедж-фонды опережают Bitcoin?

У активного криптовалютного управления есть возможность взять верх над пассивным управлением BTC. Однако для успеха нужно иметь четкий контроль над рисками и не пренебрегать хеджированием. Например, активно управляемым хедж-фондам крипты удавалось превосходить пассивные спотовые позиции Биткойна четырежды за эти годы – в 2017-ом, 2018-ом, 2021-ом, 2022-ом.

О пользовательском индексе фондов хеджирования

Аналитики биржи Coinbase, взял за основу данные по 50-ти с лишним хедж-фондам, ведущим сделки через Coinbase Prime, сформировали пользовательский индекс. Более низкая волатильность позволила медиальному фонду обогнать BTC. Но комплект использованных данных включает далеко не все фонды и отличается потенциальным смещением в направлении выживаемости.

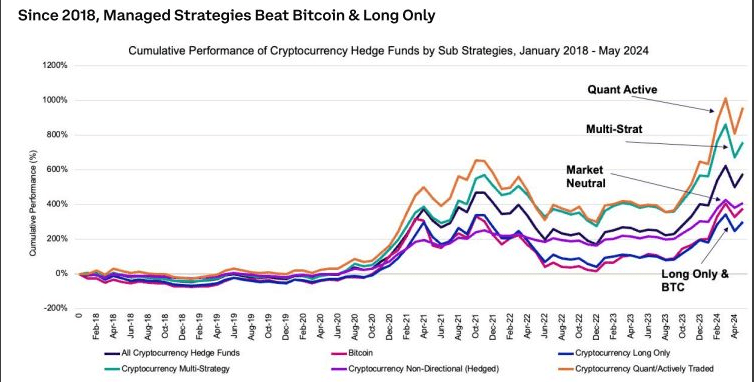

Какую стратегию активного управления можно считать лучшей?

Для мульти-стратегических и квантово-активных фондов характерна ярко выраженная перспективность в плане эффективности в долгосрочной ориентации. Они функционируют на передовых моделях данных и пользуются широким разнообразием методик.

Если говорить о долгосрочных фундаментальных стратегиях, то здесь стоит признать, что менее гибкий подход приводит к их частому отставанию.

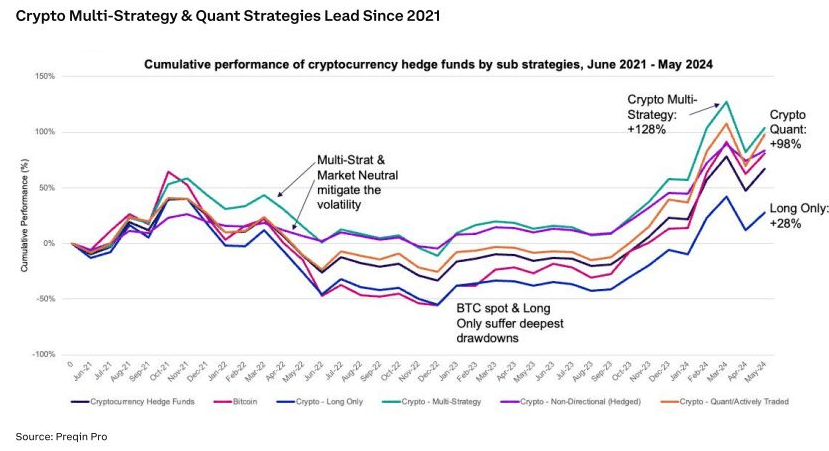

Как динамика зависит от минимумов в цикле?

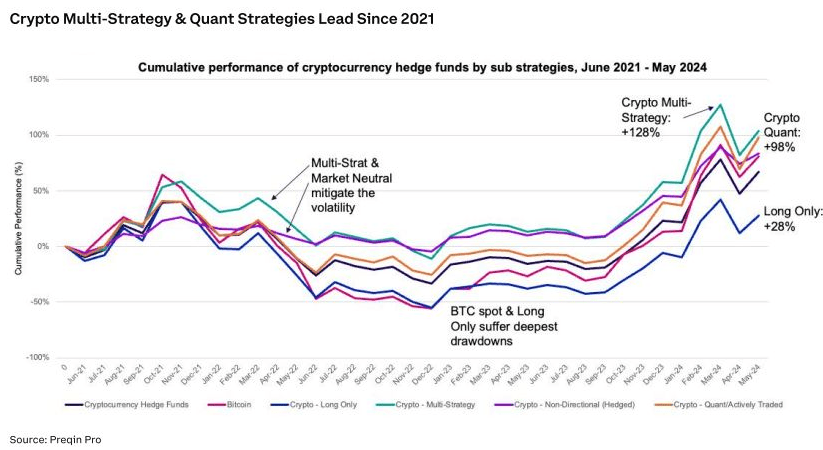

- Мульти-стратегические фонды продолжают оставаться на лидирующих позициях с июньского минимума 2021-го года. Доходность – 128 процентов.

- Следом за ними идут стратегии квантово-активного типа. Их прибыльность составляет 98 процентов.

- Неплохую результативность демонстрируют также Биткойн и рыночно-нейтральные стратегии.

- Наблюдается определенное отставание только у стратегий, ориентированных на длинные позиции – 28 процентов прироста.

Июньская стабильность на медвежьем рынке 2022-го года

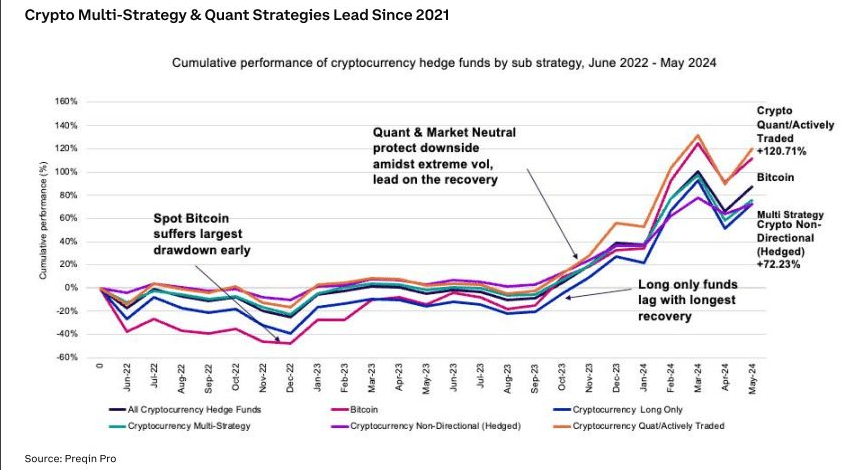

В период медвежьего рынка превзойти BTC удалось лишь квантово-активным стратегиям. Другие подходы отметились низкими результатами. Это демонстрирует то, насколько важна адаптивность.

В чем причина отставания Long-стратегий?

Это отставание объясняется следующими аспектами:

- ограниченностью в управлении рисками просадки;

- воздействием со стороны альткойнов-аутсайдеров;

- ошибочным выбором момента вхождения в позицию.

О важности контролировать волатильность

Если хедж-фонд контролирует волатильность, он обеспечивает себе доходность более высокого уровня. Долгосрочная криптовалютная прибыльность в высшем квартиле находится в существенной зависимости от управляемости рисками падения и эффективного использования огромного потенциала к росту.

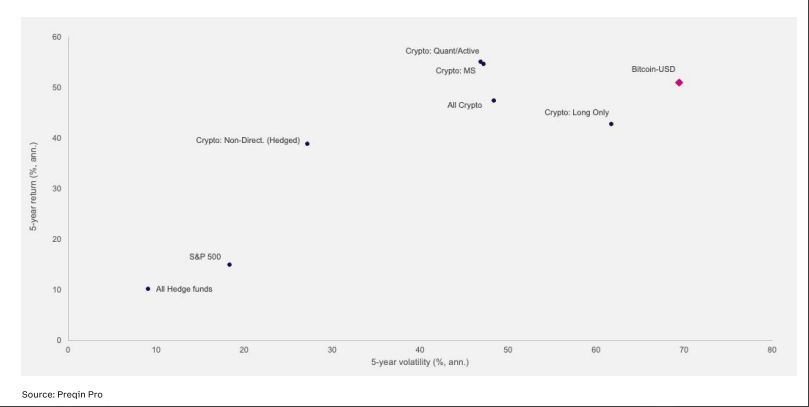

Волатильность и продуктивность

На ненаправленных фондах предлагаются криптовалютные активы, дающие годовую волатильность от 30-ти процентов и менее. У альтернативных квантово-систематических и мульти-стратегических фондов предложение от 50-ти и ниже. Поэтому они далеко обходят фонды, которые специализируются на длинных позициях и спотовых сделках с Биткойном.

Классовая диверсификация активов

Структурированная диверсификация является ключевым моментом. Криптомонеты участвуют в торгах круглосуточно, всю неделю и 365 дней в году. При этом на их котировки постоянно оказывают влияние самые разнообразные, и даже уникальные факторы. Диверсифицируя свой портфель, вы получаете ряд преимуществ в плане соотношения риск-вознаграждение.

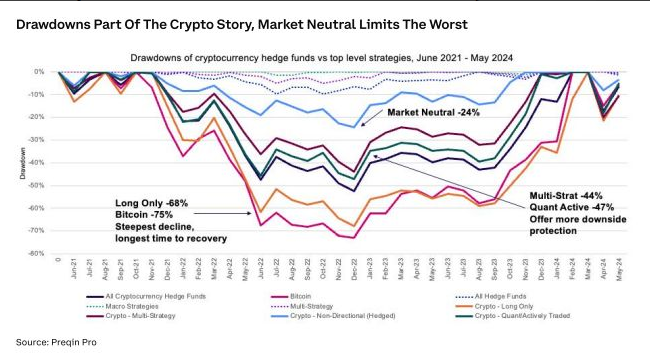

Волатильность должна быть управляемой

Управляемая понижательная волатильность – один их главенствующих моментов, если вы нацелены на долгосрочную продуктивность. Рыночно-нейтральные стратегии дают наименьшую волатильность и минимальные просадки. Затем, по возрастанию, идут:

- Мульти-стратегические.

- Квантово-активные.

- Long-стратегии.

Снижение рисков падения

- Нужно избегать больших потерь. Использовать ордеры стоп-лосс. Строго отслеживать гипотезы, которые показали свою несостоятельность.

- Необходимо достаточно долго удерживать позицию. Диверсифицировать капитал для распределения рисков и выживания на рынке.

- Следует стремиться к долгосрочному росту. Позиционная коррекция с ориентацией на волатильность в зависимости от того, как меняется рыночная ситуация.

В заключение

Среднестатистическому инвестору пользоваться этими стратегиями будет достаточно сложно. Лучше всего, если вы направите свои средства на долгосрочное удержание в один из хедж-фондов. Еще вариант – торговать на спотах некоторым количеством BTC и альткойнов.