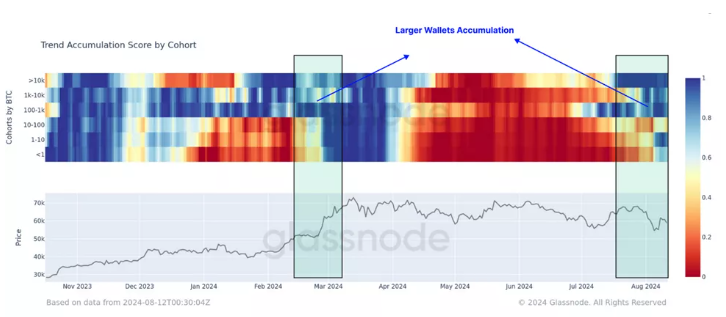

Аналитики отмечают рост накопления средств, особенно это распространено среди крупных держателей кошельков, связанных с ЕTF.

Это поведение отслеживается с помощью показателя накопления тренда (ATS), который рассчитывает взвешенное изменение рыночного равновесия. Индикатор зафиксировал максимально возможное значение 1,0, что демонстрирует значительный рост за последний месяц.

Сбережение свойственно для инвесторов в долгие сроки — за период в 90 дней долгосрочными инвесторами стали еще 374 тысяч ВТС.

Несмотря на агрессивный маркетинг рекламной кампании с апреля по июль, спотовая цена по-прежнему имела преимущество перед типичной стоимостью покупки «активных» монет на рынке (базис стоимости активного инвестора). Эксперты полагают, что это значение является порогом, который различает несколько видов настроя у инвесторов.

«С помощью котировок была найдена помощь на этом уровне. Это […] означает, что пользователи в общем и целом ждут положительных тенденций в короткие сроки и средние сроки, как перспектива», — сделали своё заявление они сами.

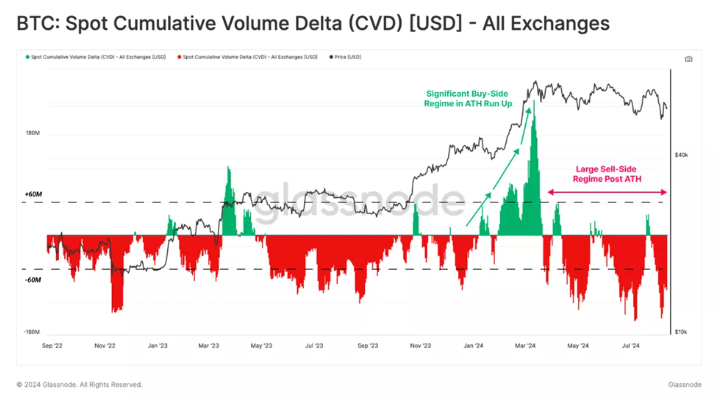

Аналитики использовали метрику СVD для оценки характера основного счёта продаваемости и покупок на СЕХ. Они обнаружили, что большая часть последних, в отличие от первых, исходила от АТН.

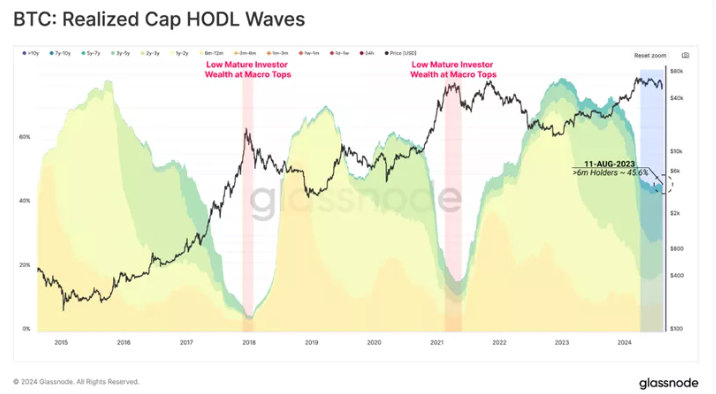

Флэт-тенденция последних месяцев привела к значительному замедлению темпов распространения монет дилерами. Таким образом, процент «сетевого богатства», которым обладает эта группа, сначала снизился, а затем снова увеличился. Индикатор исторически был выше предыдущего порога прорыва.

Другими словами, существует вероятность того, что долгосрочные инвесторы будут иметь больше власти, если цена вырастет в будущем. Ходлеры не имеют желания дробить свои монеты по более низкой цене, поясняют эксперты.

Подтверждена вероятность риска Sell-Side у долгосрочного инвестора. Индикатор продолжает находиться ниже предыдущего уровня прорыва.

Другими словами, полученная прибыль менее значительна если сравнивать с прошлыми циклами рынка – ходлеры ожидают повышения цены, перед возвратом к трейдингу активно и полностью.

До этого Glаssnode заметил, что большинство инвесторов, получающих оплату от Mt.Gox, не считают свои монеты мусором. Это может смягчить масштабы медвежьего давления в ближайшие недели.

Напомним, бывший технический директор BitMЕX Артур Хейс предсказал, что первоначальная цена криптовалюты вырастет до $100 000 после падения, вызванного ростом цены.

Анатомия срыва

В последнее время на традиционных рынках наблюдается много смятения, и на то есть множество причин. Во-первых, Банк Японии повысил процентные ставки для борьбы с падающей иеной, заставив трейдеров сворачивать позиции по иеновым керри-трейдам. Во-вторых, беспокойство по поводу экономического роста США вышло на первый план после серии разочаровывающих релизов, особенно последнего отчета по занятости. И, наконец, опасения по поводу более масштабной войны на Ближнем Востоке возникли после того, как Иран поклялся отомстить за убийство политического лидера ХАМАС.

Такая финансовая, экономическая и геополитическая неопределенность вызвала массовую панику, в результате чего, например, японский индекс Nikkei зафиксировал самое большое падение за один день с 1987 года, а многие крупные американские технологические акции упали на двузначные цифры за несколько дней, и это лишь некоторые из примеров.

Криптовалюты, которые, как ожидалось, должны были упасть на большую сумму, чем акции, в любом случае имели свои собственные негативные драйверы, включая надвигающиеся последствия Mt. Gox, смешанные потоки спотовых цифровых активов ETF, растущее понимание того, что прокриптовалютная кандидатура Трампа не является локом, и сообщения о том, что крупный маркет-мейкер сбросил сотни миллионов долларов криптовалюты во время пика паники. В целом, Bitcoin достиг $49 200, снизившись на 30% по сравнению с неделей ранее, в то время как Ethereum упал ниже $2200, упав на 35% за это время.

Вы читаете Crypto Long & Short , нашу еженедельную рассылку с идеями, новостями и аналитикой для профессиональных инвесторов. Подпишитесь здесь , чтобы получать ее в своей электронной почте каждую среду. Towering Bull Tenets и Fading Risks предлагают шанс на $1 млн BTC

Несмотря на спад, мы по-прежнему убеждены в правильности тезиса о быке, основные положения которого остаются неизменными:

Потоки ETF: спотовые биткоин-ETF привлекли 17 млрд долларов чистых потоков, спотовые ETF Ethereum преодолевают отток ETHE, а брокерские дома начинают разрешать FA запрашивать распределение, что в целом приводит к медленной, но стабильной покупке TWAP.

Улучшение позиции США: Независимо от того, кто станет президентом, большее желание обеих партий установить четкие барьеры, которые защищают потребителей и стимулируют инновации, в конечном итоге вызовет волну корпоративной активности.

Биткоин для правительств: хотя шансы на это невелики и, скорее всего, потребуется победа Трампа, создание стратегического резерва биткоинов в США может спровоцировать войну за биткоины на государственном уровне, учитывая потенциальные последствия и теоретико-игровую покупку со стороны других.

О, и эти краткосрочные бычьи принципы ничего не говорят о главном драйвере криптовалют, которым они в конечном итоге станут через десятилетия.

Глобальная ликвидность против цены биткоина, годовой рост Источник: Народный банк Китая, Федеральная резервная система, Европейский центральный банк, Банк Японии, Investing.com , Glassnode, GSR Примечание: конвертирует местную валюту M2 в доллары США и агрегирует до учета годового роста. Обратите внимание, что разные страны могут определять M2 немного по-разному, но общая концепция M2 — это мера денежной массы, которая включает наличные деньги, текущие депозиты и неналичные активы, которые можно легко конвертировать в наличные.

И хотя всегда может быть событие черного лебедя, трудно определить много крупных и вероятных рисков. Например:

Рассеивание нависаний: призраки прошлых грехов рассеиваются, будь то возврат FTX $13 млрд наличными кредиторам или выплата Mt Gox BTC жертвам взлома. К тому же, они могут стать катализаторами, поскольку наличные FTX реинвестируются, а нависание Mt Gox устраняется.

Риски традиционных рынков: Финансовая и экономическая неопределенность может пойти на спад, поскольку Банк Японии предполагает, что повышение ставок на данный момент прекращено, а Goldman Sachs оценивает вероятность рецессии в США всего в 25% (а ФРС обещает «исправить ситуацию», если рост замедлится).

Другие: Другие риски, такие как продажа США своего конфискованного портфеля BTC на сумму 13 млрд долларов, массовая разблокировка альткоинов или неплатежеспособность CEX/стейблкоинов, могут пойти в другую сторону, показаться управляемыми или иметь падающие шансы.

В общем, если бычьи принципы материализуются, риски исчезнут, а криптовалюта сделает шаги к своей конечной точке — возможно, с dapp, который станет мейнстримом, или принятием Bitcoin/Ethereum в качестве мирового расчетного уровня — мы считаем, что Bitcoin легко превзойдет $1 млн, что сделает соотношение риска и вознаграждения чрезвычайно положительным при любых шансах на то, что вышеизложенное произойдет. Представьте себе, что вместо Bitcoin как «цифрового золота» золото становится «физическим Bitcoin».

Дип в подарок - время покупать

В конечном счете, мы рассматриваем недавнее падение как подарок, предлагающий надежную точку входа и подталкивающий криптовалюту к самому высокому соотношению риска и прибыли за последние годы. Действительно, ETH ниже, чем до ошеломляющего разворота SEC в отношении ETF Ethereum, в то время как Bitcoin упал по сравнению с тем, что было до изменения позиции США в отношении криптовалют. Да, мы находимся в совершенно иной макросреде, чем раньше, но трудно утверждать, что эти катализаторы имеют какую-либо существенную цену.

Итак, хотя просадки в 30%+ действительно обескураживают, они создают убедительные возможности. И хотя было бы легко уйти в минус после событий прошлой недели, использование цены для информирования о своих взглядах на базовые основы — это рецепт покупать дорого и продавать дешево. Вместо этого лучшие аналитики проверяют, не опровергла ли причина каких-либо неблагоприятных ценовых движений их тезис, и если нет, они увеличивают позицию, учитывая теперь гораздо больший потенциал роста.

Итак, с бычьими принципами, которые твердо стоят на своих местах, по мере того как риски исчезают, реальным шансом на биткоин стоимостью в 1 млн долларов и большим потенциалом роста после недавнего падения, соотношение риска и вознаграждения редко выглядело столь убедительным. Время для BTFD.