Если взглянуть на ситуацию с точки зрения криптоиндустрии в целом, достигнутый результат вряд ли можно считать чем-то выдающимся. Но для самого проекта прогресс стал следствием того, что инвесторы сместили свои приоритеты и появились новые стратегии фарминга.

Стейблкойновая криптовалюта, торговля с кредитным плечом и прибыль от стейкинга позволяют с минимальным профилем волатильности зарабатывать по несколько десятков процентов годовых. И хотя компания выступает в роли главного бенефициара, без синхронного функционирования трех популярных сервисов DeFi полноценного ралли не вышло бы.

- Новая механика, позволяющая генерировать десятки процентов годовых на стабильных цифромонетах, стала основным драйвером, подстегнувшим Pendle доходность.

- Пассивный доход в экосистеме совмещает в себе торговлю прибыльностью, кредитное плечо и работу с алгоритмическим стейблкойном Ethena – USDe.

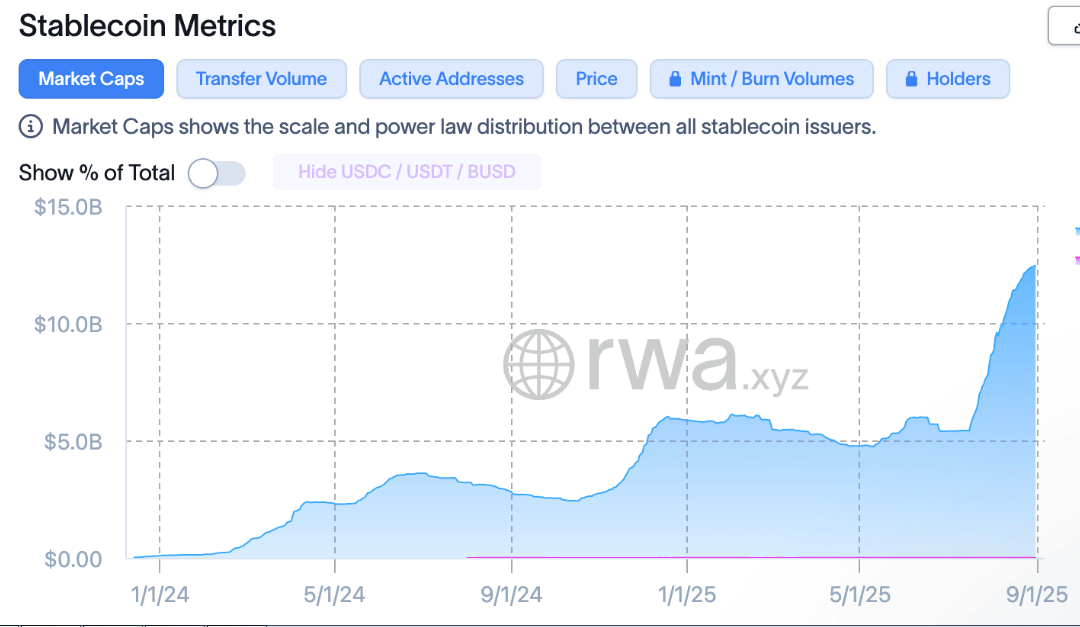

- Общий объем депозитов Pendle на 75 процентов формируется благодаря Ethena. Платформа поглощает свыше 50 процентов общего предложения неволатильных криптодензнаков.

- У процесса есть потенциал распространения на другие долларобеспеченные цифровалюты, активы кластера токенизации объектов реальности и даже криптовалюты, управляемые консенсусом Доказательства доли владения.

Farming crypto Pendle: что происходит с доходным фермерством крипты?

Протокол для торговли Pendle доходностью во второй раз в течение двух последних лет очутился в объективе внимания сообщества децентрализованных финансов. Впервые активность всплеснула в мае-июне 2024 года. Связана она была с EigenLayer и сопровождалась бурным притоком капитала. Во время аирдропа участники наполняли пулы Эфириумом и его деривативами, взамен получая токены ликвидного рестейкинга.

Вторая волна нахлынула весной 2025 года. Она оказалась более масштабной. В период май-сентябрь объемы заблокированных активов выросли до 11 миллиардов USD.

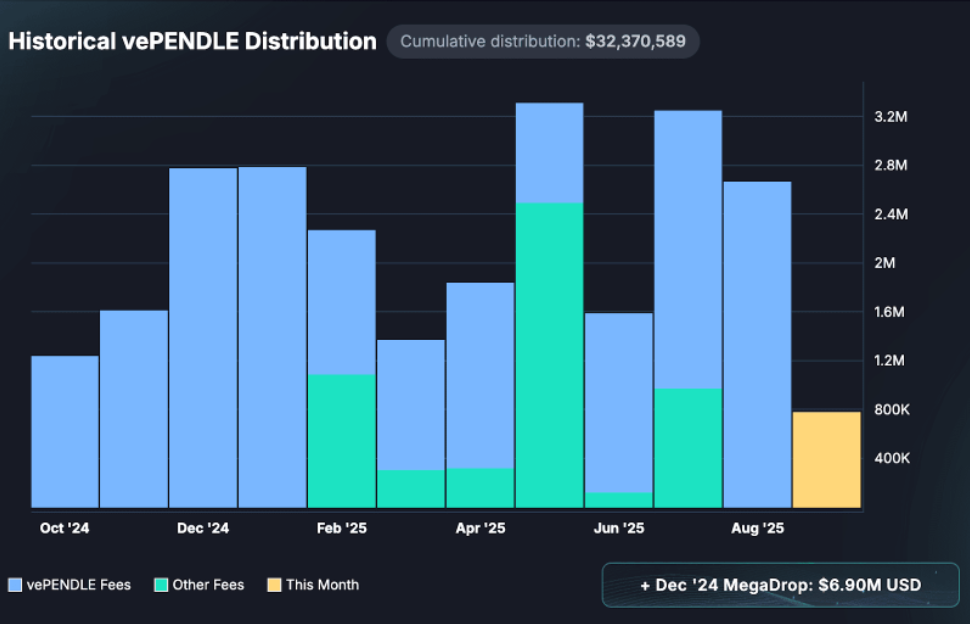

Размеры депозитария Pendle доходности увеличились. Двинулись вверх все финансовые показатели экосистемы. Сейчас наблюдается значительный рост комиссий, что благотворно отражается на прибыльности платформы. И хотя пиковых значений январского ралли, связанного с восшествием на американский престол Дональда Трампа, метрики еще не достигли, августовская доходность в DeFi и прочих секторах вдвое превзошла достижение июля и пятикратно обогнала апрельские показатели.

80 сборов распределены между держателями нативного альткойна PENDLE, заморозившими свои активы в родном протоколе.

Растущая активность положительно отразилась и на котировках утилитарного токена платформы. В августе PENDLE подорожал на 50 с лишним процентов. Правда, добравшись до локальной верхушки в 6 USD, пережил коррекцию.

Впрочем, ключевое отличие второй волны Pendle доходности состоит не в масштабах и не в ралли, которое выдали нативные токены, а в пересмотре депозитной структуры. Ликвидность, заблокированная в протоколе, на 70 процентов сформирована из стейблкойнов.

Ethena: доходность и криптоинвестирование

01.09.2021 на USDe с производными приходилось около 75 процентов от общего объема замороженных средств. В совокупности в farming crypto Pendle удерживается порядка 60 процентов суммарного предложения стабильного койна.

Данный сдвиг стал возможным благодаря новому источнику доходности в DeFi. Оптимальное соотношение между риском и прибылью долгое время обеспечивалось Эфириумом. Участники, которые ставили на инвестиции в стейкинг и рестейкинг, получали стабильные годовые профиты в 3-5 процентов. В качестве дополнительных источников заработка использовались аирдропы и поощрения от протоколов. Этот метод заработка выглядел относительно безопасным и прибыльным. Особенно если учесть высокую волатильность других активов и практически нулевую прибыль доминирующих стейблкойнов.

USDe появляется в 2024 году. Ethena, доходность которой образуется за счет ставок на фьючерсное финансирование ETH, большую часть средств распределяет между держателями. В тех рыночных условиях это обеспечивало владельцам хороший прирост капитала – больший, нежели в Эфириумах.

Aave farming – доход и Principal Tokens (PT)

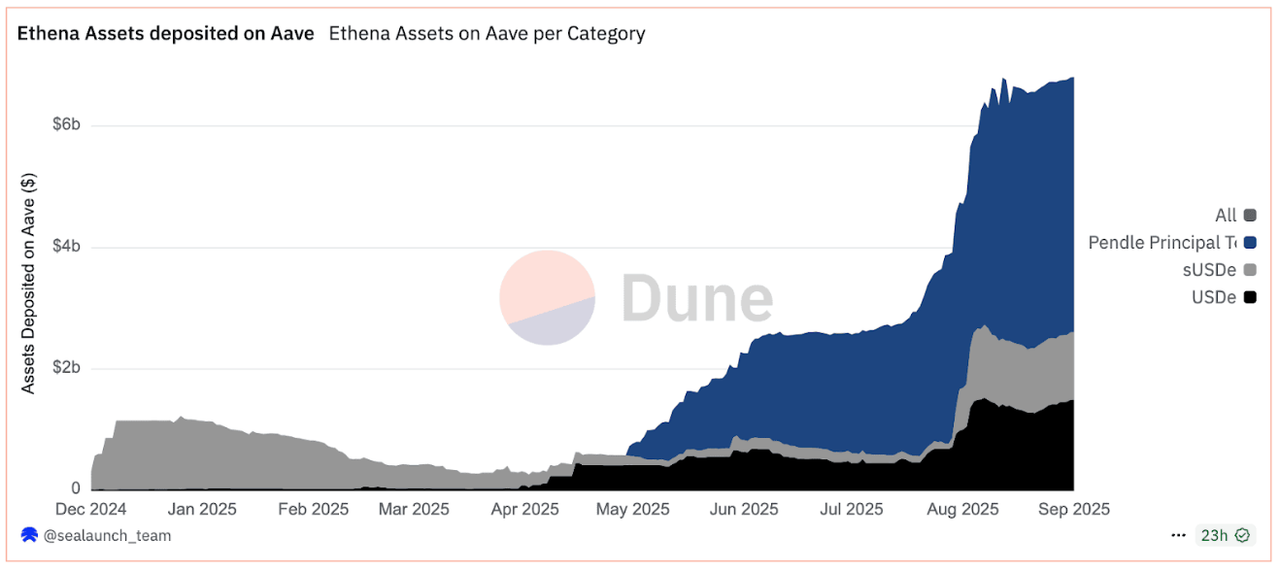

В апреле 2025 года на Aave появились первые Principal Tokens для еUSDe и sUSDe. Объем залоговых позиций всего за несколько недель вырос с 164 до 500 миллионов USD. В июле вышла новая партия в 1,5 миллиарда USD, а в сентябре – на 2,3 миллиарда USD. Инвесторы умудрились в максимально сжатые сроки израсходовать весь доступный лимит.

Объем активов на Aave, имеющих отношение к Ethena доходности, в настоящее время оценивается в 6,8 миллиарда USD. 4,2 миллиарда USD приходится именно PT, что указывает на аккумуляцию кредитным протоколом практически половины общего стейблкойнового предложения и такой же доли Pendle позиций, имеющих привязку к USDe и sUSDe.

Morpho и токенизация доходности

Другим важным элементом в механике прогресса Pendle доходности стала платформа Morpho. Она представляет собой инфраструктуру для рынков кредитования, построенных поверх Aave и Compound. Площадка выходит с предложением изолированных пулов с фиксированным залоговым коэффициентом, поставляя больше новых функций токенизации под залог Principal Tokens.

Что касается залоговых токенов Ethena, то здесь те, кто не сумел вложиться в ограничения Aave farming, доход получает посредством дополнительного лимита. Пулы под PT-обеспечение в Morpho можно занять USDC и DAI под 9-процентную годовую ставку.