При этом мы будет учитывать, что на текущий момент официальное одобрение получили спотовые ETF только для Биткойна и Эфириума.

BTC продолжает оставаться очевидным лидером криптоиндустрии в плане популярности. Мы предлагаем проанализировать, на чем фактически базируется кредит доверия к пионеру цифровой монетизации.

- Первопроходец. Представляя собой первую на планете криптовалюту (2009-й год), Bitcoin приобрел статус ведущего бренда. В наши дни он стал синонимом целой индустрии – точно так же, как Гугл превратился в синоним поиска в интернете. Благодаря наивысшей степени узнаваемости BTC пользуется максимальным доверием широкой аудитории. Не являются исключением ни средства массовой информации, ни институциональные инвесторы, ни государственные структуры.

- Позиционирование. Биткойн уже давно воспринимается в качестве цифрового аналога золота. Этот токен выступает в роли средства сбережения капитала. В периоды глобальной нестабильности лидером криптоиндустрии пользуются как инструментом, защищающим от инфляции.

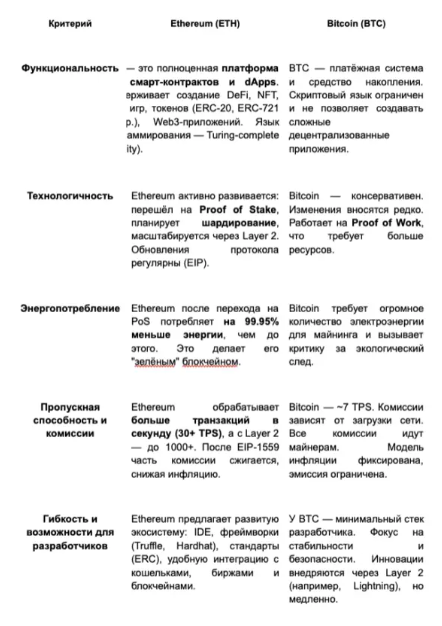

В этом отношении Ethereum выполняет задачу инфраструктурной платформы. Второй по капитализации цифроактив – это строительно-стартовая площадка для запуска децентрализованных приложений, невзаимозаменяемых токенов, децентрализованных автономных организаций и других криптопроектов. Рядовому криптоману сложно постичь такое структурное устройство. С точки зрения инвестирования она не понятна на интуитивном уровне.

- Простой нарратив. С идеей BTC все очень просто – это Цифровое золото с лимитированной эмиссией, защищающее сбережения от обесценивания.

ETH насыщен функционалом. Он преследует множество целей. Криптоактив тесно связан с технологией умных контрактов и экосистемой децентрализованных протоколов. Его платформа совершила исторический переход на консенсус Доказательства владения, а токеномика строится на механизме сжигания. Разумеется, с продажей такого многообразного продукта массовому потребителю возникают определенные сложности.

- Безопасность и децентрализация. Bitcoin – это проверенная временем сеть, остающаяся самой децентрализованной в отрасли. Его алгоритм Доказательства работы, выдающий огромный по мощности хэшрейт, считается королем надежности.

С тех пор, как Эфириум переехал на схему Proof-of-Stake, риски централизации в нем существенно возросли. Один из них – доминирующие стейкинговые пулы.

- Регуляторная перспектива. Комиссия США по ценным бумагам и биржам не раз высказывалась, что считает Биткойн не акцией, а товаром.

По поводу Ethereum позиция американского госрегулятора не столь однозначная. До сегодняшнего дня сохраняются опасения, что в любой момент SEC возьмет, и пересмотрит свое видение, классифицировав его как ценную бумагу. Спровоцировать разворот курса может наличие в экосистеме механизма стейкинга.

- Ликвидность и институциональные продукты. BTC является фундаментом для основной массы криптопродуктов, представленных сейчас на традиционных рынках. Здесь и биржевые спотовые инвестиционные фонды, и GBTC от Grayscale, и фьючерсы на CME, и многое другое. Резкое повышение институционального спроса произошло вследствие одобрения в 2024-м году в США биткойновых ETF.

Эфириум-ETF еще в ожидании значимого прорыва. Но многое говорит о том, что он уже не за горами.

- Ограниченная эмиссия. Генерация Bitcoin жестко лимитирована 21 миллионом денежных единиц.

Несмотря на улучшение EIP-1559, которое аннигилирует часть комиссий, выпуск ETH может варьироваться. Эмиссия второй криптовалюты мира до сих пор не имеет фиксированного лимита.

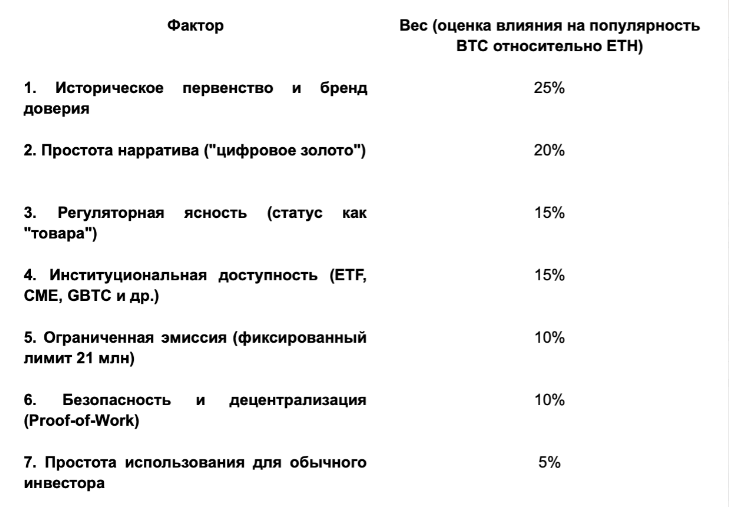

Искусственный интеллект взял факторы, влияющие на предпочтение BTC и ETH, и расставил их по значимости. Получилась следующая таблица:

Очевидно, что вес нематериальных факторов, которые отвечают скорее за субъективность восприятия (куда можно отнести факт первенства Биткойна на криптовалютном горизонте, его сравнение в сообществе с золотом, большую регуляторную прозрачность, являющуюся производной от ранее перечисленных аспектов), ощутимо значимее. Они уверенно расположились на верхних строчках и охватывают 60 процентов исследуемого феномена.

Факторы же, подчеркивающие материальные преимущества Bitcoin как инвестиционного объекта, платежного средства и инструмента для сохранения ценности капитала, разместились внизу таблицы. На них приходятся оставшиеся 40 процентов.

В действительности же сторон, которые подчеркивают гибкость и значительное технологическое превосходство ETH над BTC, намного больше. Приведем лишь самые главные и ярко иллюстрирующие ситуацию примеры:

Как ни удивительно, но нематериальные и отчасти ажиотажные факторы на текущий момент продолжают доминировать. Именно они формируют для Биткойна почву для повсеместного признания в качестве стратегического резерва. Таким его воспринимают и корпорации, и отдельные государства. Например, тема создания резервов из альтернативных криптовалют – токенов, появившихся после BTC – до сих пор не вышла на уровень серьезного обсуждения.

Здесь можно провести параллель с ситуацией с валютными запасами в фиатах. На сегодняшний день доля американского доллара в международных резервах оценивается в 57,5 процента. При этом наблюдается ее постепенное снижение. Однако необходимо констатировать, что у других национальных валют, несмотря на ослабляющуюся глобализацию и экономико-политические риски, никогда не существовало таких преимуществ над USD, какие Эфириум имеет перед Биткойном.

Фундаментальные оценки виртуальных активов в сравнении, например, с акциями, не отличаются надежностью. Впрочем, и стоимости ценных бумаг зачастую носят исключительно иллюстративный характер. Однако в роли информации к размышлению посмотреть соответствующую аналитику можно.

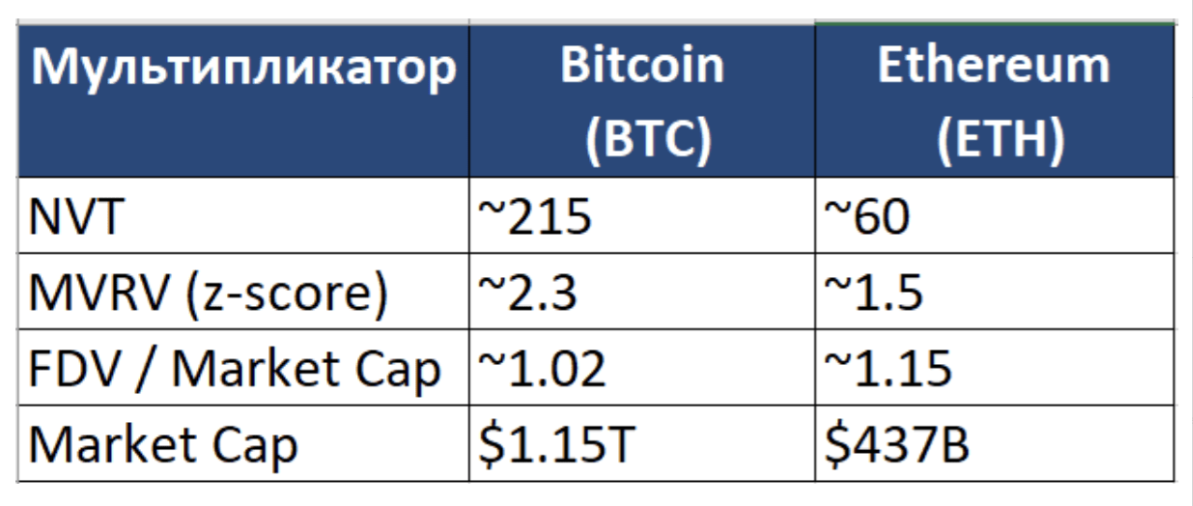

Вот расчеты машинного разума, сравнившего мультипликаторы BTC и ETH:

- NVT – метрика, отражающая суточное отношение капитализации к транзакциям. Здесь Ethereum демонстрирует превосходство, обгоняя Bitcoin в 3,5 раза, поскольку он представляет собой более технологичную высокоскоростную платежную сеть с меньшими транзакционными издержками. Если вам нужно сделать небольшой платеж, в блокчейне Биткойна его проводить экономически неэффективно.

- MVRV – показатель того, насколько актуальная рыночная капитализация отличается от исторически справедливой сетевой оценки. В измерениях используются стандартные отклонения. Иными словами – данный индикатор отображает перегретость или перепроданность рынка, сравнивая его с реальными котировками всех криптомонет. Высокие значения говорят о том, что актив находится на вершине, а большинство держателей получают прибыль. Низкие уровни говорят об убыточности и возможной фазе капитуляции.

- FDV/Market Cap – отношение теоретической капитализации всех возможных денежных единиц конкретного тикера к реальной рыночной стоимости токенов, существующих на момент анализа. Если с BTC здесь все понятно – 21 миллионов штук и ни копейкой более, то у ETH нет практически никаких ограничений. Поскольку для Биткойна отсутствует риск размывания стоимости, он выигрывает у Эфириума.

- Market Cap – метрика общей рыночной капитализации, по которой Bitcoin впереди планеты всей.

В заключение

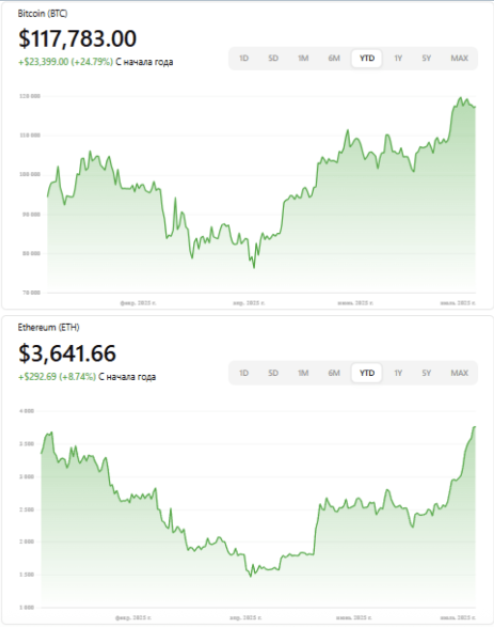

В конце мы приведем динамику BTC и ETH с начала текущего года. Глядя на графику, создается впечатление, что инвесторское сообщество начинает прозревать. Эфириум уже догоняет Биткойн по темпам роста.

Однако это не является командой к тому, чтобы весь криптовалютный портфель переориентировать на капиталовложения в Ethereum и приступить к распродаже Bitcoin. Необходима только естественная, грамотная диверсификация. Эксперты сегодня рекомендуют разбить содержание инвестиционного портфеля между BTC и ETH в соотношении 60 на 40 процентов в пользу Цифрового золота.

Инвесторам, сконцентрированным исключительно на криптовалютных биржах, поэтому торгующим вне классического биржевого контура, можно так же присмотреться к потенциалу Соланы. В настоящее время эта платформа является основным кандидатом на одобрение спотовых инвестиционных биржевых фондов.